Gli ex vertici Mps nascosero i derivati ai soci

![]()

ROMA — I vertici del Monte dei Paschi nascosero agli azionisti le operazioni sui «derivati» che dovevano servire a ripianare il debito causato dall’acquisto di Antonveneta. E per questo sono adesso indagati per truffa. Dopo le contestazioni di aggiotaggio, ostacolo agli organi di vigilanza e turbativa, l’inchiesta della Procura di Siena su quella voragine nel bilancio che scuote il mondo finanziario e politico fa un nuovo e clamoroso passo in avanti. Puntando all’allora responsabile dell’Area Finanza Gianluca Baldassari, ma anche all’ex presidente Giuseppe Mussari vero «motore», secondo l’accusa, di quanto accaduto tra il 2007 e il 2012. E artefice di quell’accordo con Jp Morgan che ebbe conseguenze disastrose per i conti della banca senese, perché gravato da due contratti «ancillari» che in realtà si rivelarono condizioni capestro. Nuovi elementi sono emersi su questo fronte rivelando anche le omissioni e le false comunicazioni trasmesse a Bankitalia che aveva chiesto chiarimenti. In particolare le lettere di risposta inviate il 3 ottobre 2008 dai vertici di Mps per garantire sulla regolarità degli atti che invece, accusano i magistrati, dichiaravano circostanze «non rispondenti al vero».

L’accordo nel cassetto

È il 10 ottobre 2012 quando l’amministratore delegato di Mps Fabrizio Viola e il presidente Alessandro Profumo scoprono l’esistenza di un contratto con la banca Nomura che risale a luglio 2009. Riguarda il «derivato» Alexandria e impone una correzione immediata nel bilancio 2012 da 220 milioni di euro, anche se in realtà il «buco» potrebbe essere molto più ampio. Il contratto non è infatti mai stato inserito nella contabilità degli anni precedenti perché è rimasto nella cassaforte del direttore generale Antonio Vigni per tre anni. Viene subito consegnato ai pubblici ministeri che già indagano sull’acquisto di Antonveneta.

L’esame affidato agli investigatori del Nucleo Valutario conferma che quel contratto è stato stipulato per cercare di colmare le perdite causate dalla plusvalenza di Antonveneta, comprata dagli spagnoli del Santander nel settembre 2007 per 6,3 miliardi di euro e rivenduta a Mps due mesi dopo per 9,3 miliardi di euro, con un’ulteriore esborso di un miliardo di euro per far fronte agli oneri. E per questo sia stato tenuto segreto. I vertici bancari hanno però l’obbligo di informare gli azionisti e soprattutto di «registrare» ogni accordo, cosa che invece non è avvenuta, come confermano l’esame dei libri contabili e gli interrogatori condotti nelle ultime settimane. Per questo è scattata l’accusa di truffa per Baldassari che siglò il contratto e per Mussari che avallò l’operazione. E adesso si valuta la posizione degli altri manager che erano informati dell’affare, primo fra tutti il direttore generale Antonio Vigni che controfirmò l’accordo con Nomura.

I contratti «ancillari»

L’indagine segue due binari paralleli. E sul primo (che si affianca a quello sui «derivati») viaggiano gli accertamenti per verificare che cosa accadde al momento di acquistare Antonveneta. L’attenzione rimane focalizzata su quell’aumento di capitale da un miliardo di euro riservato a Jp Morgan che si rivelò indispensabile per portare a termine l’affare perché consentì di far rimanere al livello 8 i «ratios patrimoniali». Fu sottoscritto con la liquidità raccolta dal collocamento di obbligazioni convertibili in obbligazioni Mps (i cosidetti Fresh 1) emesse attraverso la Bank of New York di Lussemburgo. Dopo aver accettato di pagare un prezzo così alto, i vertici di Mps furono infatti costretti a rastrellare denaro. E in questo modo esposero la banca a disastrose conseguenze come ha dimostrato l’esame dei due contratti «ancillari» allegati all’accordo con Jp Morgan, uno dei quali era un «swap trentennale». In sostanza, anziché essere un aumento di capitale puro — come fu comunicato alla Banca d’Italia che sollecitava chiarimenti — si trattava di un’emissione di strumenti innovativi di capitale. Cioè un vero e proprio prestito che dunque lasciava su Mps l’aggravio del rischio d’impresa. La conferma è arrivata dalle Fiamme Gialle che hanno accertato come il trasferimento a terzi del rischio non si sia mai realizzato visto che Mps risulta ancora gravata dall’onere di pagare la cedola di interessi del Fresh 1.

Le lettere

a Bankitalia

Proprio su questa operazione Bankitalia aveva chiesto chiarimenti con una lettera inviata a Mps il 23 settembre 2008. Il primo a rispondere fu Vigni per garantire che «in ordine all’assorbimento delle perdite, Jp Morgan ha acquistato le proprietà delle azioni senza ricevere alcuna protezione esplicita o implicita dalla banca». E per assicurare che «i corrispettivi riconosciuti a Jp Morgan quale nudo proprietario nell’ambito del contratto di usufrutto non integrano il pagamento di un interesse sugli strumenti finanziari convertibili».

Agli atti dell’inchiesta è allegata un’altra lettera spedita a palazzo Koch dal presidente del collegio sindacale Tommaso Di Tanno e dai due sindaci Leonardo Pizzichi e Pietro Fabretti. Sono loro ad affermare che «nel suo complesso l’operazione patrimoniale con Jp Morgan realizza il pieno e definitivo trasferimento a terzi del rischio d’impresa per quanto attiene sia al capitale assorbimento delle perdite, sia alla remunerazione annuale (flessibilità dei pagamenti), replicando quindi agli effetti economici delle azioni». Dichiarazioni che, hanno verificato i magistrati, «non sono corrispondenti al vero» e tanto è bastato per far scattare le accuse di ostacolo agli organi di Vigilanza.

Related Articles

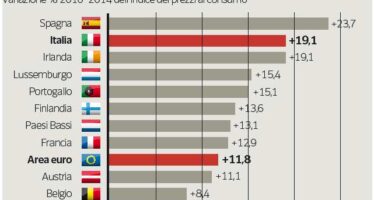

Tariffe, primato italiano dei rincari Nuova stangata in arrivo nel 2015

![]()

Solo la Spagna ci batte in Europa sulle bollette dei servizi pubblici I consumatori: quest’anno aumenti per 324 euro, il prossimo per 677

Il Jobs Act funziona: in otto mesi sono aumentati i licenziati

![]()

Riforma del lavoro. Dati Inps, i risultati della cancellazione dell’articolo 18 da gennaio ad agosto 2016: +28 % licenziamenti «disciplinari» (per giusta causa e giustificato motivo). Prosegue il calo assunzioni stabili: -33 %. Boom dei voucher: +36%