La speculazione sul debito greco, chi ci guadagna

Print this article Font size -16+

![]()

Fino a metà ottobre 2014 l’americano David Einhorn, presidente e fondatore di Greenlight Capital, uno degli hedge fund diventato famoso per aver guadagnato dal fallimento di Lehman Brothers, predicava long Greece, short France: comprate Grecia, vendete Francia, perché Atene sembrava sulla strada della stabilizzazione, ma ancora a prezzi di saldo, mentre Parigi appariva paralizzata dalla mancanza di riforme strutturali. E consigliava di puntare soprattutto sulle banche elleniche, come Alpha Bank e Piraeus Bank usando warrants, strumenti che permettono a un investitore di comprare un’azione a un determinato prezzo.

Ora il vento sembra cambiato. Il rinnovato dibattito di un possibile «Grexit», l’uscita di Atene dalla zona euro fa crescere la tensione. Ma anche le perdite degli hedge colpiti dalla caduta dei prezzi dei bond e delle azioni greche. Il motivo? Sono stati proprio gli hedge fund a fornire un terzo dei 3 miliardi del pacchetto finanziario garantito alla Grecia nell’aprile del 2014, quando per la prima volta Atene è tornata sul mercato a raccogliere denaro da investitori privati. E hanno poi scommesso sulla Borsa di Atene, confortati dai dati positivi sulla ripresa greca, con l’economia tornata a crescere (le stime indicano +0,6-0,8% nel 2014), e un surplus primario a dispetto dell’enorme debito pubblico (175% del Pil).

Il caso di John Paulson, il finanziere uscito tra i grandi vincitori nella crisi dei subprime, è emblematico. A maggio il suo hedge fund ha acquistato il 5,4% del capitale di Alpha Bank, la quarta banca ellenica, e il 9,9% di Eydap, la più grande società del Paese di fornitura d’acqua e trattamento degli scarichi fognari, dopo aver investito anche nella Piraeus Bank e nella Eurobank Ergasias. A inizio dicembre, però, la crescente instabilità politica in Grecia ha convinto Paulson a sospendere nuovi investimenti.

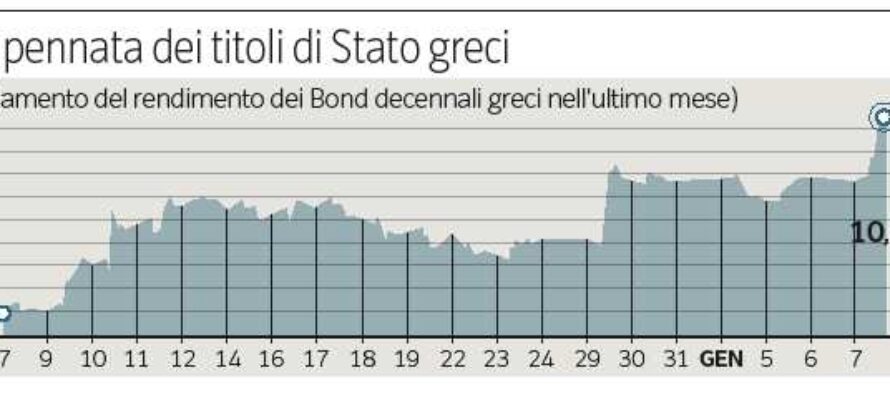

Da allora la situazione continua a deteriorarsi, dopo la mancata elezione di un nuovo presidente che ha aperto la strada alle elezioni politiche del 25 gennaio, che secondo i sondaggi favoriranno il partito anti-austerity Syriza, guidato da Alex Tspiras, che chiede inoltre la cancellazione del 60% del debito pubblico greco. Ieri il rendimento dei bond decennali greci è tornato oltre il 10%, mentre lo spread con gli analoghi Bund tedeschi si è allargato a 1.021 punti, i titoli a 2 anni sono saliti in una sola seduta di quasi 2 punti percentuali fino al 15,59%. Le azioni greche sono cadute del 24% in 30 giorni, e la Borsa di Atene il 5 gennaio ha toccato il livello più basso dal novembre 2012.

Eppure in tempi di crisi profonda c’è sempre chi guadagna con scommesse azzardate. La crisi greca è esplosa a fine 2009 e nel febbraio 2010 gli hedge fund speculavano sui Credit default swaps o Cds, contratti derivati per proteggersi da un default, ma usati dai fondi per guadagnare sull’incapacità del governo di Atene di onorare i suoi debiti. Verso la fine del settembre 2011, i bond greci andavano a ruba tra gli hedge fund, che pagavano appena 36 centesimi per ogni euro di valore nominale. Una scommessa dopo il primo salvataggio da 110 miliardi da parte della Commissione Ue, della Bce e del Fondo monetario internazionale, la famigerata troika, nel maggio 2010, per evitare il rischio dell’uscita di Atene dall’eurozona, che avrebbe avuto conseguenze imprevedibili sulla tenuta dell’unione monetaria, e puntando su un nuovo bailout da 130 miliardi, poi ratificato a febbraio 2012.

Atene sprofondava, contagiando anche i Paesi della periferia dell’eurozona, ma grazie alla crisi greca l’americano Daniel Loeb, 1,3 miliardi di patrimonio stimato da Forbes, con il suo hedge fund Third Point ha guadagnato 500 milioni in meno di 6 mesi. Loeb ha cominciato a comprare bond ellenici all’inizio di luglio ad appena 17 centesimi, accumulando una posizione da circa un miliardo di dollari, mentre la maggioranza degli investitori scappava. E quando il 3 dicembre 2012 il governo di Antonis Samaras ha annunciato un riacquisto (buyback) di titoli greci a un valore di 34 centesimi, finanziato dagli Stati dell’eurozona, Loeb ha fatto jackpot .

Giuliana Ferraino

Il caso di John Paulson, il finanziere uscito tra i grandi vincitori nella crisi dei subprime, è emblematico. A maggio il suo hedge fund ha acquistato il 5,4% del capitale di Alpha Bank, la quarta banca ellenica, e il 9,9% di Eydap, la più grande società del Paese di fornitura d’acqua e trattamento degli scarichi fognari, dopo aver investito anche nella Piraeus Bank e nella Eurobank Ergasias. A inizio dicembre, però, la crescente instabilità politica in Grecia ha convinto Paulson a sospendere nuovi investimenti.

Da allora la situazione continua a deteriorarsi, dopo la mancata elezione di un nuovo presidente che ha aperto la strada alle elezioni politiche del 25 gennaio, che secondo i sondaggi favoriranno il partito anti-austerity Syriza, guidato da Alex Tspiras, che chiede inoltre la cancellazione del 60% del debito pubblico greco. Ieri il rendimento dei bond decennali greci è tornato oltre il 10%, mentre lo spread con gli analoghi Bund tedeschi si è allargato a 1.021 punti, i titoli a 2 anni sono saliti in una sola seduta di quasi 2 punti percentuali fino al 15,59%. Le azioni greche sono cadute del 24% in 30 giorni, e la Borsa di Atene il 5 gennaio ha toccato il livello più basso dal novembre 2012.

Eppure in tempi di crisi profonda c’è sempre chi guadagna con scommesse azzardate. La crisi greca è esplosa a fine 2009 e nel febbraio 2010 gli hedge fund speculavano sui Credit default swaps o Cds, contratti derivati per proteggersi da un default, ma usati dai fondi per guadagnare sull’incapacità del governo di Atene di onorare i suoi debiti. Verso la fine del settembre 2011, i bond greci andavano a ruba tra gli hedge fund, che pagavano appena 36 centesimi per ogni euro di valore nominale. Una scommessa dopo il primo salvataggio da 110 miliardi da parte della Commissione Ue, della Bce e del Fondo monetario internazionale, la famigerata troika, nel maggio 2010, per evitare il rischio dell’uscita di Atene dall’eurozona, che avrebbe avuto conseguenze imprevedibili sulla tenuta dell’unione monetaria, e puntando su un nuovo bailout da 130 miliardi, poi ratificato a febbraio 2012.

Atene sprofondava, contagiando anche i Paesi della periferia dell’eurozona, ma grazie alla crisi greca l’americano Daniel Loeb, 1,3 miliardi di patrimonio stimato da Forbes, con il suo hedge fund Third Point ha guadagnato 500 milioni in meno di 6 mesi. Loeb ha cominciato a comprare bond ellenici all’inizio di luglio ad appena 17 centesimi, accumulando una posizione da circa un miliardo di dollari, mentre la maggioranza degli investitori scappava. E quando il 3 dicembre 2012 il governo di Antonis Samaras ha annunciato un riacquisto (buyback) di titoli greci a un valore di 34 centesimi, finanziato dagli Stati dell’eurozona, Loeb ha fatto jackpot .

Giuliana Ferraino

Tags assigned to this article:

Alpha Bankausteritydebito grecodebito sovranoelezioni in GreciaGreenlight CapitalGrexithedge fundJohn PaulsonPiraeus BankSyrizatitoli di stato grecitroikaRelated Articles

Produttività e salari, l’intesa non c’è

![]()

Passera ottimista: il negoziato continua. Guerrini: restano nodi da sciogliere

Web bad boys

![]()

Web. Ci sono passati tutti Prima Bill Gates Poi Steve Jobs Quindi Larry Page e Sergey Brin Fino a Mark Zuckerberg e Jeff Bezos Tre generazioni unite dalla stessa parabola Cominciano idealisti e finiscono monopolisti

Sulla rotta dei Balcani con i profughi in fuga “Da noi si muore un muro non ci ferma”

![]()

Senza cibo, inseguiti dagli agenti ai confini e taglieggiati: l’odissea da Belgrado a Budapest di afgani e siriani. Inseguendo il sogno della Germania

No comments

Write a comment

No Comments Yet!

You can be first to comment this post!