Siena prepara l’addio alla sua banca ora salvare Mps costa 2,5 miliardi

![]()

CERNOBBIO — I miliardi persi a Siena, e da ritrovare presso nuovi soci, lievitano. Non un miliardo come aveva ventilato il management Mps in primavera, ma 2,5 miliardi, che l’anno prossimo andranno raccolti in aumento per «rimborsare una parte rilevante, e in anticipo rispetto a quanto contemplato », dei Monti bond, prestito pubblico da 4,07 miliardi senza cui il Monte dei Paschi avrebbe capitolato mesi fa. Non è una differenza da poco, anche perché rischia di rendere insignificante il dominio della locale fondazione sulla banca più antica del mondo. Oggi la quota del primo socio, per anni al 51%, è a un precario 33%, che pareva dover scendere attorno al 10%, per il duplice effetto della vendita di azioni per ripianare i debiti (350 milioni) e la diluizione venuta dalla mancata partecipazione all’aumento. Ma se la ricapitalizzazione cresce del 150% i titoli della fondazione, che ha appena nominato Antonella Mansi presidente, rischiano di ridursi a una manciata. Tutto questo senza che i senesi, e neanche il management della banca, abbiano potuto aprire bocca: ogni decisione è presa e comunicata dalla troika Tesoro, Banca d’Italia e Commissione europea, che tirano le file del salvataggio della terza banca italiana.

Ieri sera il Tesoro ha fatto chiarezza, dopo un weekend di indiscrezioni e dopo la conferenza stampa “show” di Joaquin Almunia, commissario Ue alla concorrenza che sabato al Workshop Ambrosetti aveva esposto le novità (dopo un summit d’intesa con Fabrizio Saccomanni) che avevano sbloccato la querelle estiva tra istituzioni sul dossier. Gli sviluppi delle ultime ore lasciavano troppa incertezza informativa, in vista della riapertura dei listini dove Mps quota. Così, anche su consiglio della Consob, il Tesoro ha «ritenuto opportuno fornire alcuni chiarimenti sui significativi progressi nel negoziato con la Commissione europea». Mettendo nero su bianco le revisioni al piano triennale diffuso dalla banca sei mesi fa. «Il nuovo piano prevederà un intervento di ricapitalizzazione per 2,5 miliardi, da realizzare nel corso del 2014. La ricapitalizzazione sarà finalizzata a rimborsare una parte rilevante dei Nuovi Strumenti Finanziari emessi da Mps e sottoscritti dal Tesoro (i Monti bond, ndr), in anticipo rispetto a quanto contemplato dall’attuale piano». Del prestito del Tesoro, che ha un tasso iniziale del 9% lordo, la banca prevedeva un rimborso di 3 miliardi nel 2015. Ora dovrà fare prima, e rimborsare già l’anno prossimo almeno i 2,5 miliardi raccolti dai nuovi soci, pena — ma questo il Tesoro non lo ha scritto, forse per scaramanzia — «la conversione in equity del prestito» (parola di Almunia).

La nota del Tesoro ha confermato le restanti modifiche, «elaborate dal management di Mps e sottoposte anche alla Banca d’Italia». E che presto saranno deliberate dal cda del Monte, poi risottoposte a via XX settembre e vigilanza che le trasmetteranno a Bruxelles. Iter massimo, due mesi. Si tratta di nuove riduzioni dei costi (si dice altre 100 filiali da aggiungere alle 400 del piano), e di un calo «in modo graduale» del portafoglio Btp, «senza pregiudicare il ruolo di Mps quale operatore di mercato». I rumors parlano di un calo da 23,4 a 17 miliardi per i titoli di Stato nell’arco di piano, e di un indice Var di rischio sui derivati inferiore alle altre banche. Tutto per «ripristinare un modello di redditività sostenibile» per la banca senese che la gestione di Mussari & Vigni ha inguaiato, e nel principio caro ad Almunia — e alla Germania — del bail in, che fa pagare agli investitori (e non ai cittadini) le crisi bancarie.

Oggi Mps in Borsa riapre a 0,21 centesimi, sui livelli di un anno fa ma ad anni luce dai 4 euro pre-crisi. La banca, che finora tace, stamani prenderà atto in una nota dei numeri, e darà la tempistica operativa. Mercoledì è già in agenda un cda, ma è troppo presto per un esame reale. Per Alessandro Profumo, in rientro dalle ferie in Africa, sarà un cimento trovare investitori disposti a puntare tanto su Rocca Salimbeni, e così pazienti da attendere un ritorno agli utili e al dividendo che si farà attendere diversi trimestri, se non qualche anno. Il profilo ideale sarebbe quello di uno o più fondi sovrani. «They are toasted», è il gelido commento di un banchiere londinese.

Related Articles

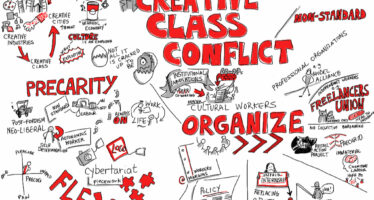

Professionisti ma impoveriti: a Roma gli Ordini in piazza per l’ equo compenso

![]()

Ventimila lavoratori autonomi degli ordini professionali in corteo per l’equità retributiva, previdenziale e fiscale

Patrimoniale capovolta

![]()

L’Italia non cresce per tanti fattori e il primo è la diseguale distribuzione del reddito: troppa distanza tra alti e bassi redditi, tra precarietà giovanile e privilegi di molte caste a cominciare da quella politica.