Banchieri imbroglioni

![]()

Ogni giorno, i mercati muovono somme colossali. Ad esempio, quasi 7 miliardi di euro, solo in debiti degli stati della zona euro, secondo la Banca centrale europea. La decisione collettiva quotidiana di questi mercati può rovesciare i governi, dettare politiche e sottomettere popoli.

Il dramma è anche che questi nuovi “padroni del mondo” non hanno alcun interesse per il bene comune. La solidarietà non è il loro problema. Meno ancora la preservazione dello stato sociale. La unica razionalità che li spinge è l’avidità . Gli speculatori e banchieri, guidati dall’avidità , arrivano a comportarsi come mafie, con la mentalità di uccelli rapaci. E con una impunità quasi totale.

Da quando, nel 2008, è scoppiata la crisi – in gran parte causato da loro – nessuna riforma seria ha potuto regolamentare i mercati o mettere la museruola ai banchieri. E nonostante tutte le critiche contro la “irrazionalità del sistema”, il comportamento di molti attori finanziari continua ad essere cinico.

È evidente che le banche svolgono un ruolo chiave nel sistema economico. E che le loro attività tradizionali – stimolare il risparmio, dare credito alle famiglie, finanziare le imprese, dare impulso al commercio – sono costruttive. Ma dalla generalizzazione, negli anni ottanta, del modello della “banca universale”, che aggiunse ogni sorta di attività speculativa e di investimento, i rischi per i risparmiatori si sono moltiplicati, così come la frode, l’inganno e gli scandali.

Ricordiamo, per esempio, uno dei più vergognosi, la cui protagonista fu la potente banca d’affari statunitense Goldman Sachs, che domina oggi l’universo finanziario. Nel 2001 aiutò la Grecia a truccare i suoi conti affinché Atene soddisfacesse i requisiti e potesse entrare nell’euro, la moneta unica europea. Ma, in meno di sette anni, la frode è stata scoperta e la realtà è esplosa come una bomba. Conseguenza: quasi un continente impantanato nella crisi del debito; un paese, la Grecia, saccheggiato e in ginocchio; recessione, licenziamenti massicci, perdita di potere d’acquisto per i lavoratori; ristrutturazioni e tagli alle prestazioni sociali; piani di aggiustamento e miseria.

Quali sanzioni hanno subito gli autori di un così nefasto inganno? Mario Draghi, ex vicepresidente di Goldman Sachs Europa, quindi consapevole della frode, è stato nominato presidente della Banca centrale europea (Bce), e Goldman Sachs ha guadagnato, per aver truccato i conti, 600 milioni di euro. Confermando così un principio: in materia di grandi truffe organizzate dalle banche, l’impunità è la regola.

Lo possono confermare le migliaia di risparmiatori spagnoli che hanno acquistato azioni di Bankia ai tempi in cui questo istituto entrò in Borsa. Si sapeva che non aveva alcuna credibilità e il valore delle sue azioni, secondo le agenzie di rating, già era a un passo dal titolo spazzatura.

I risparmiatori diedero fiducia a Rodrigo Rato, allora presidente di Bankia ed ex direttore generale del Fondo monetario internazionale (Fmi), che non esitò a dire, il 2 maggio 2012 (cinque giorni prima di dimettersi sotto la pressione dei mercati e poco prima che lo Stato dovesse iniettare nella banca 23 miliardi e mezzo di euro per evitare il fallimento): «Siamo in una situazione di grande robustezza dal punto di vista della solvibilità e anche dal punto di vista della liquidità ».

È vero che, meno di un anno prima, nel luglio 2011, Bankia aveva apparentemente superato gli “stress test” condotti dall’Autorità bancaria europea (Eba) sui 91 maggiori istituti finanziari europei. Bankia avevano ottenuto un Core Tier I Capital (capitale di massima resistenza) del 5,4%, a fronte di un minimo richiesto del 5% in una situazione di massimo stress. Il che dà un’idea della incompetenza e inettitudine della Eba, organismo europeo incaricato di garantire la solidità delle nostre banche…

Altre persone che possono testimoniare sull’avventurismo dei banchieri sono le vittime, in Spagna, dello “scandalo delle azioni privilegiate”. Una frode che colpisce più di 700 mila risparmiatori che hanno perso i loro soldi. Si fece loro credere di aver acquistato qualcosa di simile a un deposito vincolato… Ma le azioni privilegiate sono un tipo di prodotto finanziario che non è coperto dal fondo di garanzia delle banche. Che non sono obbligate – se non hanno liquidità – a rimborsare il capitale iniziale né gli interessi maturati.

Questa truffa ha anche rivelato che i risparmiatori spagnoli vittime di frodi bancarie non possono contare sulla protezione della Banca di Spagna o della Comisià³n Nacional del Mercado de Valores (Cnmv) . Né, ovviamente, su quella del governo, che continua ad aiutare in maniera massiccia le banche mentre la sua politica di tagli e austerità punisce i cittadini in modo permanente. Per aiutare il sistema bancario spagnolo, Mariano Rajoy ha sollecitato dall’Unione europea un credito fino a 100 miliardi di euro. Nel frattempo, le banche spagnole continuano a favorire la fuga in massa dei capitali. Si stima che, fino allo scorso settembre, 220 miliardi di euro erano fuggiti dalla Spagna ufficialmente… una somma superiore al doppio del credito chiesto in Europa per salvare il sistema bancario spagnolo.

Ma gli scandali non finiscono qui. Potremmo ricordare che, negli ultimi mesi, le frodi bancarie sono continuate. La banca Hsbc è stata accusata di riciclare il denarodella droga e dei narcotrafficanti messicani. La banca JP Morgan si è lanciata in speculazioni spericolate, assumendosi rischi senza precedenti, che hanno causato perdite di 7,5 miliardi di euro, rovinando decine di suoi clienti. La stessa cosa è successa a Knight Capital, che ha perso oltre 323 milioni di euro in una notte a causa di un errore in un software di speculazione automatica attraverso computer.

Ma lo scandalo più irritante, a scala globale, è quello del Libor. Di cosa si tratta? La British Bankers Association propone ogni giorno una tasso interbancario denominato “London Interbank Offered Rate” o Libor per il suo acronimo in inglese. Il calcolo di questo tale tasso è realizzato dall’agenzia Reuters che, ogni giorno, chiede a sedici grandi banche a quale tasso di interesse stanno ottenendo credito. E stabilisce una media. Dato che Libor è il tasso al quale le principali banche si prestano denaro tra di loro, il Libor diventa un punto di riferimento fondamentale per l’intero sistema finanziario globale. In particolare serve per determinare, ad esempio, i tassi dei mutui per le famiglie. Nell’area dell’euro, l’equivalente del Libor si chiama Euribor e viene calcolato in base all’attività di una sessantina di grandi banche. Nel mondo, il Libor influisce su circa 350 miliardi di euro di crediti… Qualsiasi variazione, anche di lieve entità , di questo tasso può avere un impatto colossale.

In cosa è consistita la frode? Diverse banche (di quelle che servono da riferimento per stabilire il Libor) si sono consultate tra loro e hanno deciso di mentire sui loro tassi, in modo da manipolare il Libor e tutti i contratti derivati, ossia i prestiti a famiglie e imprese. E questo per anni.

Le inchieste hanno dimostrato che una decina di grandi banche internazionali – Barclays, Citigroup, JP Morgan Chase, Bank of America, Deutsche Bank, Hsbc, Credit Suisse, Ubs (Union de Banques Suisses), Société Générale, Crédit Agricole, Royal Bank of Scotland – si sono organizzate per manipolare il Libor.

Questo scandalo enorme dimostra che la criminalità è nel cuore stesso della finanza internazionale. E che, probabilmente, milioni di famiglie hanno pagato i loro mutui a tassi irregolari. Molti hanno dovuto abbandonare le loro case. Altri ne sono stati cacciati perché non potevano pagare un debito artificialmente manipolato. Ancora una volta, le autorità incaricate di vigilare sul buon funzionamento dei mercati hanno chiuso un occhio. Nessuno è stato punito, a parte quattro disgraziati. Tutte le banche coinvolte sono ancora facendo affari.

Per quanto tempo le democrazie possono resistere a una tale impunità ? Nel 1932, negli Stati uniti, Ferdinand Pecora, un figlio di immigrati italiani che arrivò all’incarico di procuratore di New York, fu scelto dal presidente Herbert Hoover per indagare sulla responsabilità delle banche nelle cause della crisi del 1929. Il suo rapporto fu impressionante. Pecora propose il termine “bankster” per qualificare i “banchieri gangster”. Sulla base di quel rapporto, il presidente Franklin D. Roosevelt decise di proteggere i cittadini dai rischi della speculazione. Sanzionò tutte le banche imponendo il “Glass-Steagall Act” e stabilendo (durò fino al 1999) un’incompatibilità tra due tipi di attività : le banche di deposito e le banche d’investimento. Quale governo europeo della zona euro prenderà una tale decisione?

Related Articles

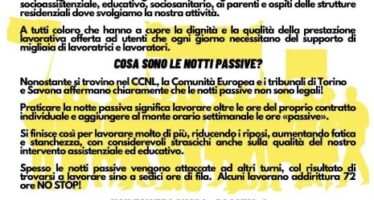

Torino. Lavoratori delle cooperative in lotta per dire basta alle «notti passive»

![]()

Gli operatori sociosanitari chiedono il riconoscimento della loro attività lavorativa. «Molti lavoratori non sanno che le notti passive sono illegali e devono essere combattute»

Argentina «la ribellione dei fiori nativi» contro il «terricidio capitalista»

![]()

Protesta al ministero dell’interno. Incatenatesi nella hall del ministero, le donne, appartenenti a diverse nazionalità indigene, hanno accusato governi e imprese di «terricidio», denunciando l’assassinio degli ecosistemi e dei popoli che li abitano

Multinazionali, tassa al 15%: «È ridicolmente bassa, premiati gli autori degli abusi fiscali»

![]()

Dure le reazioni all’accordo fiscale tra i paesi dominanti al G7 di Londra. Oxfam: «La maggioranza dei paesi non accetterà queste briciole». Tax Justice Network: «Il problema è la distribuzione dei proventi, ora rischia di essere iniqua». Gabriel Zucman, coordinatore dell’Osservatorio fiscale europeo: «Serve un’aliquota al 25%. Negli anni Ottanta era al 50%»