L’agosto senza rete di Italia e Spagna pochi bond in scadenza, poi si spera in Bce

![]()

La rete di protezione dell’euro decisa dalla Banca centrale europea non è ancora in funzione. Ci si domanda a questo punto se agosto possa riservarci, in assenza di quel sistema protettivo, brutte sorprese. Se cioè potremmo assistere a ondate speculative contro la Spagna e contro l’Italia. Per rispondere a questa domanda, bisogna andare a vedere in che misura i due Paesi dovranno ricorrere al mercato per rinnovare i titoli di Stato in scadenza questa estate. Da giovedì, e dalle parole di Mario Draghi a chiusura della riunione della Bce, quella rete di protezione dell’euro, che molti reclamano da tempo, non è più una chimera: la Banca centrale europea è decisa ad intervenire, per impedire che un paese venga costretto, dalle onde dei mercati, ad abbandonare la moneta unica. Nei fatti, però, la rete ancora non esiste: c’è solo l’ombrello del Fondo salva-Stati, che i più giudicano insufficiente. La rete Bce sarà in grado di agire, probabilmente, solo a settembre, quando ne saranno stati definiti i dettagli tecnici. A prima vista, è un buco inquietante, che misureremo già da oggi: agosto è un mese traditore, dove l’assenza di molti operatori rende più facili le ondate speculative e il panico si propaga più facilmente. à‰ in grado l’euro di reggere quattro-cinque settimane ballando sul filo, senza rete, o può essere abbattuto da un default improvviso?

In realtà , è improbabile che le due candidate, Spagna e Italia, si trovino, nei prossimi due mesi, di fronte ad uno sciopero degli investitori che rifiutano di finanziarne il debito o sono disposti a farlo solo a tassi che il rispettivo Stato sa che

non può pagare, lasciando la bancarotta come unica alternativa. Il motivo di questo ottimismo è, semplicemente, il calendario. Qui, conta il mercato primario, le aste in cui i governi incassano direttamente i soldi degli investitori, non quello secondario, dove gli investitori si scambiano i titoli fra loro. E Italia e Spagna, da qui a fine settembre, hanno assai poco da chiedere ai mercati, nelle aste di titoli pubblici. In questi due mesi, Madrid conta di emettere titoli per non più di 18 miliardi di euro. Di questi, tuttavia, meno di 2 miliardi riguardano aste di titoli con scadenza superiore a tre anni. Il grosso ha una scadenza inferiore a 15 mesi. La differenza è importante, perché i titoli a breve sono quelli su cui Draghi ha annunciato l’intervento della Bce e l’effetto immediato sui mercati è già stato una discesa vertiginosa dei relativi tassi: difficile che, nelle prossime settimane, a meno di una tempesta, il Tesoro spagnolo

si ritrovi preso per il collo nelle aste di questi titoli. Per l’Italia, le cifre sono assai più pesanti: sono in programma aste per quasi 60 miliardi di euro. Anche qui, però, solo 12 miliardi di euro (a settembre) riguardano titoli a lunga scadenza. Il resto sono titoli a breve, coperti, almeno per il momento, dall’effetto Draghi. Sia per Roma che per Madrid, i problemi veri arriveranno ad ottobre, con aste parallele di titoli a lunga scadenza, ognuna per 20 miliardi di euro.

Insomma, non è vero, per ora, che chi va in vacanza è un traditore. L’Europa sembra in grado di attendere gli snodi cruciali di settembre, a cominciare dalle modalità di intervento della Bce: la rete di protezione disegnata da Draghi ha, infatti, probabilmente non a caso, ancora molti buchi. Sul principio della rete di protezione, il presidente della Bce ha isolato in minoranza la Bundesbank, ma sarebbe assai faticoso condurre gli interventi con la più importante Banca nazionale che gli spara dai fianchi. Una tregua con la Bundesbank passa, probabilmente, per la soluzione di alcune questioni solo apparentemente tecniche, che Draghi, per ora, ha lasciato sullo sfondo o in sospeso e che riguardano, tutte, i limiti di impegno per i salvataggi della Bce e, per questa via, dei governi e

dei contribuenti europei, tedeschi in prima fila.

La prima riguarda l’entità dei futuri interventi. I manuali di domatori dei mercati spiegano che, se si vuol spendere poco, bisogna impegnare tanto. Anzi, non porre limiti all’intervento. Ovvero, solo mettendo in campo un terrificante bazooka si spaventano i ribassisti quanto basta per metterli in fuga e, quindi, paradossalmente, spendere poco. Draghi ha parlato di “dimensioni adeguate a raggiungere l’obiettivo” e, quindi, di interventi potenzialmente illimitati: quale che sia il risultato finale, le cifre messe in campo inizialmente saranno certamente in grado di rendere nervosa la Bundesbank. Dipende peraltro — seconda questione — da cosa Draghi intende per “obiettivo”: una generica riduzione degli spread o una quantificazione precisa del livello di differenziale (ad esempio, 300 punti fra Italia e Germania, invece degli attuali 450-500) che Francoforte ritiene giustificato e che intende, dunque, raggiungere a qualsiasi prezzo? Ancora, il costo potenziale degli interventi della Bce, oltre che alla loro entità , è legato anche al loro status: i titoli che Francoforte acquisterà avranno un trattamento privilegiato, rispetto a quelli comprati dai normali investitori? Così è stato per il debito

greco, dove i crediti dei privati sono stati tosati e quelli delle istituzioni europee no. I soldi dei contribuenti europei che finanziano la Bce sono stati tutelati, ma il bilancio dell’operazione è negativo: gli investitori sanno che, se interviene Francoforte, il loro credito varrà di meno, in caso di bancarotta, ed è meglio tenersi lontani dai titoli che compra la Bce. Draghi ha fatto capire che la Bce è pronta a rinunciare a questo privilegio, ma una decisione deve essere ancora presa.

In sospeso c’è anche una questione che, più che i bilanci Bce, riguarda il complesso della politica economica e gli stimoli alla ripresa. Nel precedente round di acquisti (limitati) di titoli pubblici, la Bce si preoccupò, come dicono i tecnici, di sterilizzare questi esborsi. Poiché, per comprare titoli, Francoforte stampa nuovi euro, che vanno ad aumentare la massa di moneta in circolazione, c’è il rischio che questa moneta in più favorisca l’inflazione. Per questo, la Bce sterilizzava queste emissioni, con operazioni di segno opposto: vendendo cioè altri titoli per un ammontare equivalente e ritirando i relativi euro dal mercato.

Tutto il contrario di quanto hanno fatto Federal Reserve e Banca d’Inghilterra con le manovre di “quantitative easing” per stimolare la ripresa: più moneta in circolazione, infatti, significa credito più facile, consumi e investimenti più attraenti. E ora? I futuri interventi della Bce saranno sterilizzati o no? I frequenti richiami di Draghi, in questi giorni, alla riduzione del rischio di inflazione e alla possibilità di operazioni “non convenzionali” fanno pensare che il presidente della Bce non sia contrario a manovre di stimolo monetario, sul modello Fed. Gli allarmi che il governatore della Bundesbank, Jens Weidmann, ha ripreso a lanciare, proprio in questi giorni, sui rischi di inflazione che gli interventi della Bce potrebbero alimentare, fanno pensare che la Buba la veda in modo esattamente opposto. Anche questo è un braccio di

ferro.

Related Articles

Affondo del governo sull’austerity europea E niente manovra 2015

![]()

Nel Def il rinvio del pareggio di bilancio al 2017

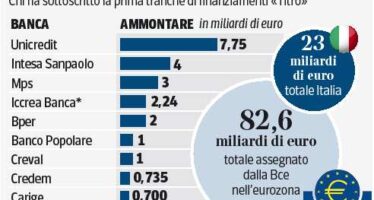

A italiani e spagnoli metà dei fondi Bce

![]()

Bce. Assegnati 82,6 miliardi all’asta Tltro. Alle nostre banche 23 miliardi

Chi ha svuotato la spending review

![]()

Il bonus di 80 euro introdotto nelle buste paga da maggio doveva servire a creare una constituency a favore della spending review